〈労働・景気に関する指標が全て市場が反応〉

昨日は、ご存じのように7月米雇用動態調査求人件数が市場予想を下回ったことや、米地区連銀経済報告で9地区が経済活動の横ばいや落ち込みが示されたことで、再び0.5%利下げ確率が上昇しました。そのため、ドル円は143円前半まで下落。

様々な要素が多すぎて、市場も一喜一憂しているように思います。

以前から私は、米雇用統計が重要と述べていましたが、その前に労働環境の悪化や、景気鈍化が米経済指標によって示されており、ある程度ネガティブ材料を織り込み始めているようにも思えます。ちなみに、昨日の米経済指標後の0.5%利下げ確率は45%(前日38%)に上昇、0.25%利下げ確率は55%(同62%)に低下しました。9月5日17時時点では、0.5%利下げ確率は41%に低下しています。この動きが、ドル円を左右していると思います。

市場は年内1%利下げを予想しているようです。今月を含めFOMCは、あと3回行われます。通常の利下げ幅である0.25%利下げならば、1%利下げに届きません。そのため市場は、どこかの会合で0.5%利下げするといったシナリオを描いているように思います。

本日は、ADP雇用統計とISM非製造業景況指数の発表があります。

【8月を振り返る】

8月初旬は、金融商品全般大暴落となりました。そのきっかけは、植田日銀総裁の追加利上げを示唆する発言だったように思います。ただ、それだけならばパニック的な売りにはならなかったと思いますが、8月1日米ISM製造業景況指数が市場予想を下回り、翌2日米雇用統計で労働者数が市場予想より伸びなかったことから、米景気後退が意識され始めFRBが大幅利下げに踏み切るのではとの憶測が広がり、ドル円は一気に141円台まで下落しました。その影響が全ての金融商品へ波及したと考えます。

しかし、5日の米ISM非製造業景況指数が市場予想を上回ったことや、6日には日銀と財務省、金融庁の特別3者会合が開かれたことで、徐々に市場は冷静さを取り戻したように思います。

ただし、FRBの利下げ幅が0.25%なのか0.5%なのかの結論は出ていません。つまり、未だ思惑で動きやすいということになります。むしろ、今月会合で0.5%利下げした方が、スッキリするかもしれません。よって、0.5%利下げを織り込むようならば(0.5%利下げ確率50%以上)、米雇用統計でのネガティブ材料には反応しにくくなると予想します。

【大証金】

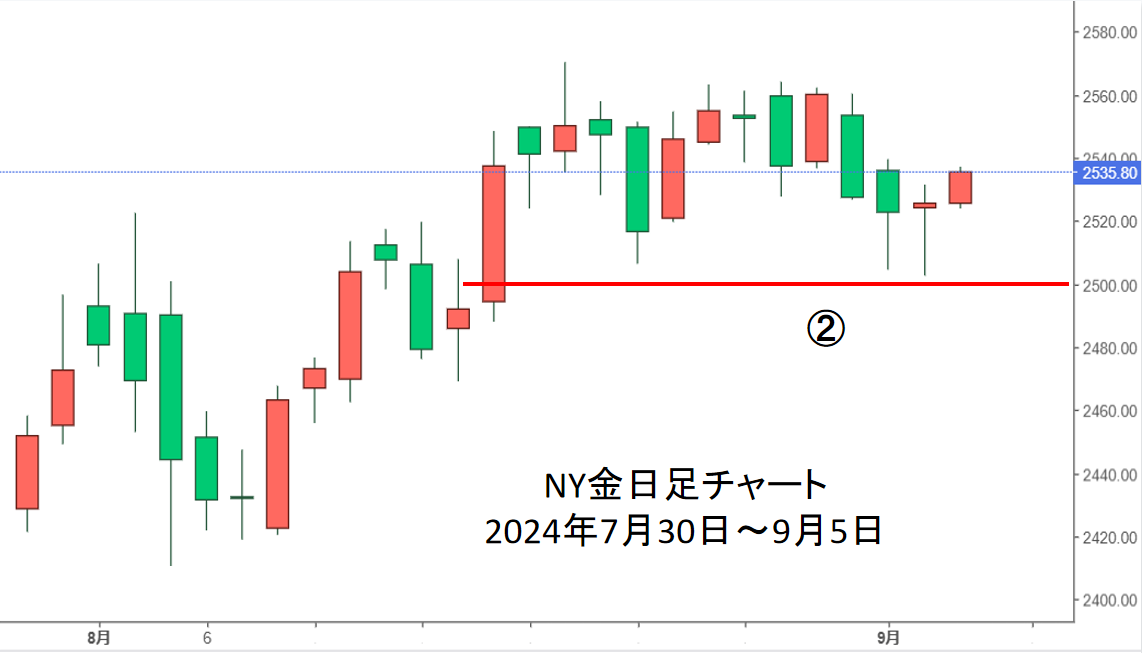

大証金は本日大幅安となりましたが、NY金は2週間ほど2500ドルを維持しています。むしろ堅調な動きになっております。以前から指摘していますが、円高は国内商品価格のコストダウンになり、NY市場の動向が重要と考えます。そのため、金そのものが弱いということではありません。今一番注意しなければいけないのは円の動きですが、FRBの利下げによるドル安・円高であるならば、NY金は堅調、若しくは買い進まれる可能性が高く、大崩れはないと予想します。

しかし、未だ円とNY金の綱引きとなっており、大証金が上昇し続けるのは困難と予想しており、引き続き買いは見送りとします。

(投資手法)

以前からお伝えしていますが、個々でトレードの手法は異なります。前日の高安を意識した売買トレードは、高いところを買い、安いところを売る順張り手法。その反面、リバンド狙いで、安いところを買い、高いところ売り逆張り主本もあります。その逆張り手法の例として考えるならば、前日安値を下回って下落した場合、反発を意識した新規買いを試みるのも良いでしょう。(その場合は、テクニカル指標をいくつか用いて判断するのが良いでしょう。)そこで注意する点は、前日安値を上回って終えない場合、若しくは反発せずに終えた場合でも、無条件で大引け決済することです。それを何度か繰り返すと、リバンドで利益を得ることができます。

10回トレードして10回当て続けることは困難です。5回当たれば良いと考えます。ただし、その5回の利益よりも、5回の損失が大きくならないようにすることが重要です。

【大証白金】

大証白金は、本日上値の重い展開となりました。しかし、夜間取引に入りNYプラチナが反発しております。

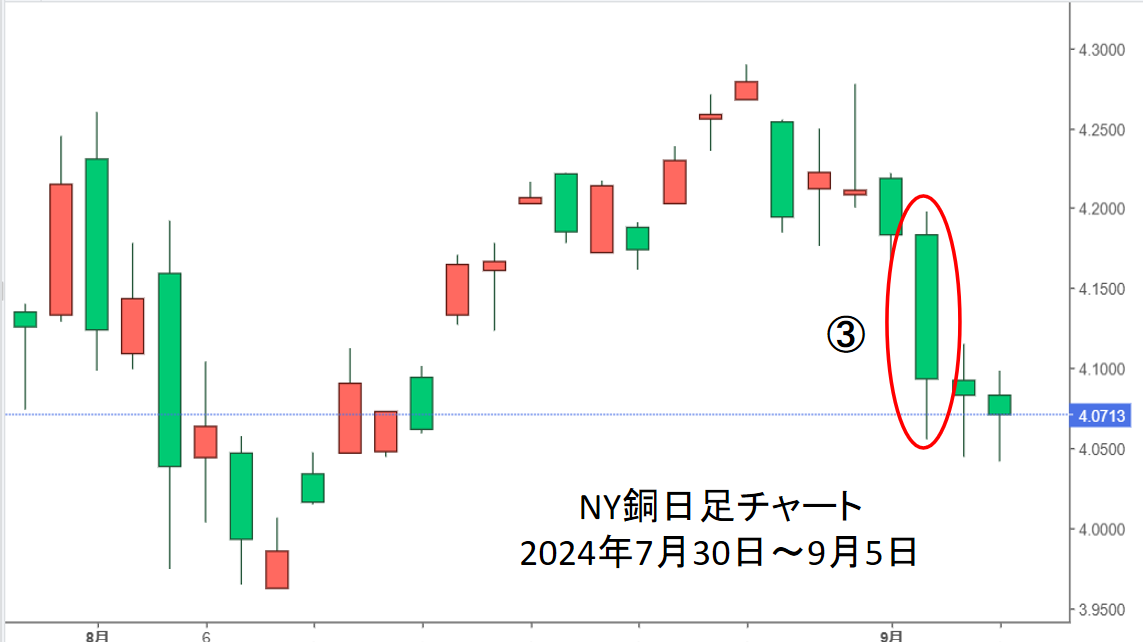

9月3日の欧州市場から徐々に銅価格が下落し、それを意識したNYプラチナ下落だったと思われます。9月3日の米ISM製造業景況指数で5か月連続50を下回ったことで、米国景気後退が意識され、NYプラチナが売り叩かれたように思います。

ただし、昨日もコメントしたように、反発は売りを考える一方で、4200円以下は売りたくないとはっきり言いました。その理由として、プラチナ現物価格とNYプラチナ先物価格との差が、ほとんどなくなったことです。しかも、本日は現物価格を先物価格が下回りました。あまりない現象です。先物価格は先取り価格であり、現物価格は実勢価格です。つまり、個々の価格の誤差は、大口投機家ポジションの偏りです。以前NYプラチナ・大証白金ともに売り目線と判断したのも、これらの価格差が10ドル以上拡大したからです。

話は前後しますが、9月2日・3日(上記NYプラチナ日足①)、NYプラチナ取組高は、9000~10000枚増加しました。おそらく、大口投機家が売り叩いたと判断しております。おそらく、NYプラチナ935ドルを上回ると、まとまったショートカバー(買戻し)が入ると予想しております。18:15時点では、NYプラチナ先物は927ドルです。(現時点でNYプラチナが反発しているのは、9月3日に売った欧州勢のショートカバーのように思います。)

NY市場における大口投機家のショートカバーが入ると、950~975ドルまで反発する可能性があります。その反発したところでは、売りを考えていきたいと思います。あとは、為替だけです。

長文になったため、本日日経225はお休みいたします。ご質問は、電話、メールにて承ります。